6月2日,央企中国电建和广州方荣地产以82.9亿元拿下深圳龙华上塘商住地供图/视觉中国

统计数据显示,截止到5月31日,全国超过15亿元的合计有105宗高总价地块,其中有52宗地被国企获得。同时,今年以来,信达、鲁能等央企共制造出15幅“高价地”。对此,分析人士指出,央企在房地产市场的扩张缘于“不差钱”。另外,央企整合地产业务,部分央企为避免被整合而在短期内快速做大地产板块,催生高价地。

“去库存”本来应该是今年房地产市场的主角,但风头却被频繁制造的“高价地”夺走,土地市场火爆超出了市场人士的预期,“不差钱”的房企在土地市场一掷千金,房地产市场仍一骑绝尘。而宏观经济尚在寻底,“L型”走势将持续较长的时间。统计发现,制造“高价地”的房企大都是“央企”,其“不计成本”高价拿地的逻辑在哪里?蕴含着哪些风险?

现象

央企掀起“高价地潮”

6月1日,有7家央企参与竞拍的上海宝山顾村地块,最终被隶属财政部的信达地产以总价58.5亿元竞得,楼面价37118元/平方米,溢价率303%。这也是该公司一年内造的第七个“高价地”。此前的5月28日,杭州滨江区奥体单元地块的拍卖被众多人关注,最终,万科信达联合体以123.18亿元总价、楼面价21575.78元/平方米拔得头筹,溢价率为95.95%,刷新2016年单地块全国总价纪录。由于竞拍价格超过了万科的授权总价,万科随后宣布退出。

2015年7月至今,信达地产多次打破长三角的区域地价纪录,拿地手法“凶悍”。信达地产通过公开招拍挂新增10宗地块,其中7宗是高价地,分别是广州天河、合肥滨湖、上海新江湾城、深圳坪山杭州南星桥、杭州滨江奥体地铁以及上海顾村。

6月2日下午,备受关注的深圳龙华上塘商住地加冕新一代“高价地”,经过现场直接报价投标,最终被央企中国电建集团和广州方荣房地产有限公司联合以82.9亿元的高价拿下,地面价高达56781元/平方米。

此次没有采取现场拍卖方式,而是投标,由价高者得。深圳规土委主任亲自主持竞拍,他甚至在现场引述《人民日报》的一篇报道内容称:“树不能涨到天上去,房价也一样。”显然,深圳市政府方面显然不希望这块地拍出高价,而是希望通过某种方式引导土地市场降温。

但实际上的成交结果超出了深圳规土委的预料,也超出了此前业内预期的60亿元成交价。现场共收到18份标书,包括中海、万科、招商、中洲、龙光等深圳本地企业,以及泰禾、信达、碧桂园等十多家外地房企。最终,央企中国电建联合广州方荣以报价82.89亿元收入囊中,方荣背后是金茂地产,即此前的方兴地产。从现场报价来看,央企、国企报价显著高于深圳本土民企。

在此前的5月份,央企保利地产豪夺的上海周浦“高价地”。继2009年之后,凶猛的“央企高价地”再次成群涌现。

中原地产研究部统计数据显示:2016年截止到5月31日,全国土地市场“高价地”频繁出现,其中按照总价计算,超过15亿元的合计有105宗高总价地块,其中国企比例明显处于历史高位。整体看,105宗地块合计成交总价为3288.2亿元,其中有52宗地被国企获得,合计成交金额达到了1785.8亿,占成交总金额的54%。其中,厦门唯一成交的一宗地块由国企拿下,北京的国企购地占比也高达86%。

今年以来,信达、华侨城、招商、中国电建、鲁能集团、葛洲坝、保利、中铁、中冶等央企共制造出15幅“高价地”。其中以鲁能的速度较为惊人,截至5月,鲁能今年已在土地市场砸下超过100亿元重金,2015年光在南京、苏州、福州三地高价抢下的4幅高价地总耗资便可达112.4亿元,全年新增土储近500万平方米,总价超过230亿元,再加上原有海南、北京等地的地块,当前的土地储备总量超过1000万平方米,其十分明确地传递出地产规模扩张的信号。

分析

央企频频拿地缘于“不差钱”

中原地产研究部分析师认为,高价地频出的大背景是信贷宽松,房企资金充裕,但楼市表现好的城市有限,地块资源更少,大量资金追逐少数土地,造成高价地。另外,央企整合地产业务,部分央企为避免被整合而在短期内快速做大地产板块,催生高价地。

在此轮央企制造高价地的风潮中,信达地产是个典型。其关于地产金融的运作模式也引起了市场的广泛关注和质疑。

公开资料显示,信达是财政部控股的中国信达旗下的房地产开发上市公司,是信达集团唯一的房地产开发业务运作平台。中国信达集团通过直接借贷或提供资信、质押、担保等方式给予地产资金支持。信达的特色是金融地产模式,通过夹层拿地基金的方式获取项目。

华泰地产的研究报告表示,金融地产的核心,是中国信达借用信达地产的地产运作经验,将信达地产嵌入到不良资产处置环节中,以附重组条件的地产项目收购模式进行操作。该模式有两大核心优势,一是仅占用少量资本金,资金消耗业务主要留在控股股东方,以很高的杠杆轻资产式地撬动项目;二是赋予了公司天然的逆周期操作模式,能够保证公司在地产景气度下行时,拥有逆市扩张资本。

此外,信达自身的上市公司身份也为再融资打通了渠道,2015年,信达地产发行了5年期中期票据30亿元,30亿元公开发行公司债券和80亿元非公开发行公司债券均通过监管机构审批。

在融资渠道方面,作为上市公司的信达可谓是央企地产宽裕来源的一个范本。克而瑞最新研报显示,2015年,其监测的108家典型房企融资总规模达13600亿元人民币,融资规模为2014年同期两倍。而上市房企的发债规模更为惊人,数据显示,2015年上市房企发行公司债约3000亿元,同比增长18倍。中原地产研究部的数据显示,在今年以来105宗总价“高价地”中,上市公司比例明显占绝对多数,105宗“高价地”,89宗为上市公司获得,合计金额为2760亿,占比达84%。

融资规模暴增的主要原因,一是国内融资环境改善,市场发债标准放宽,公司债利率走低;二是房地产销售回暖带来融资信心。克而瑞研报指出,目前房企公司债成本的普遍水平在4%-7%之间,发债就相当于赚钱。如中海地产、保利地产两家央企发行的公司债利率水平仅3.4%,万科3.5%,金茂3.55%等,其成本之低甚至接近了“国债”的水平。

种种迹象表明,央企在房地产市场的扩张缘于“不差钱”。有房地产业内人士指出,央企频频出手在全国热点城市抢“高价地”,这与2009年4万亿后央企四处制造“高价地”相似,宽裕的流动性再次集中流向房地产行业,银行热衷于向央企国企和大房企授信,低廉的融资成本以及充裕的资金,促使不差钱的房企们不惜血本抢地。

刚刚,全国第七个扶贫日主题宣传活动暨第

刚刚,全国第七个扶贫日主题宣传活动暨第 传承红色基因 争做时代新人——我市举

传承红色基因 争做时代新人——我市举 2020年全民健身百村行(贯岭站)之第八届美

2020年全民健身百村行(贯岭站)之第八届美 登高望远 相伴相行

登高望远 相伴相行 焦点访谈:为了大地春常在 杀出一条血路

焦点访谈:为了大地春常在 杀出一条血路 海口社区开展“在职党员进社区,文明创建

海口社区开展“在职党员进社区,文明创建 山前:整治环境 树立形象

山前:整治环境 树立形象 福鼎:文化惠民演出 润泽百姓生活

福鼎:文化惠民演出 润泽百姓生活 开展“断卡”行动 打击新型网络诈骗

开展“断卡”行动 打击新型网络诈骗 我市组织收看2020年全国脱贫攻坚先进事

我市组织收看2020年全国脱贫攻坚先进事 9000万元!“全闽乐购·畅享宁德”全闽乐

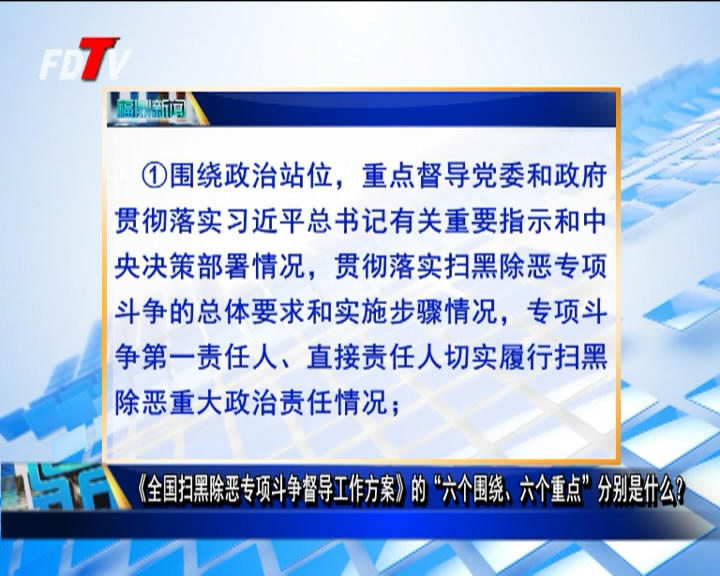

9000万元!“全闽乐购·畅享宁德”全闽乐 《全国扫黑除恶专项斗争督导工作方案》

《全国扫黑除恶专项斗争督导工作方案》 今天全市8所中学2842名高三学生复学

今天全市8所中学2842名高三学生复学 毒品盯上电子烟!拱北海关查获走私大麻电

毒品盯上电子烟!拱北海关查获走私大麻电 福鼎法院集中宣判4起涉恶势力集团犯罪

福鼎法院集中宣判4起涉恶势力集团犯罪 专家学者对福鼎饼花的评价

专家学者对福鼎饼花的评价 秋空明月悬 童趣满中秋

秋空明月悬 童趣满中秋